VB 22063 - Schenking van aandelen - vrijstelling FAM - opeenvolgende verrichtingen: fiscaal misbruik

- Nummer

- 22063

- Datum beslissing

- 27 februari 2023

- Publicatiedatum

- 1 maart 2023

Heffing

- Schenkbelasting

Wettelijke basis

- art. 2.8.4.1.1. VCF

- art. 2.8.6.0.3. VCF

- art. 3.17.0.0.2. VCF

I. Voorwerp van de aanvraag

1. De aanvraag strekt ertoe te vernemen dat met betrekking tot de schenking door Z van de aandelen die hij verkrijgt in Vennootschap B:

1.1. Dat de beoogde schenking kwalificeert als een schenking van roerende aard in de zin van artikel 2.8.4.1.1, §2, en gebeurlijk 2.8.6.0.3 Vlaamse Codex Fiscaliteit (hierna VCF genoemd), en niet zal belast worden als een onroerende schenking in de zin van artikel 2.8.4.1.1, §1, VCF;

1.2. Dat de voorgenomen verrichtingen geen fiscaal misbruik inhouden in de zin van artikel 3.17.0.0.2 VCF.

II. Omschrijving van de verrichting(en)

II.A. Identiteit van de aanvrager en de partijen

2. De aanvraag wordt ingediend door de heer […], namens:

2.1. De heer X, N.N. […], gehuwd met Y (N.N. […]) onder het wettelijk stelsel krachtens huwelijkscontract verleden bij ambt van notaris […] te […] op xx.xx.1991, samen wonende te […];

Hierna genoemd: […] of X;

2.2. De heer Z, N.N. […], ongehuwd en niet wettelijk samenwonend, wonende te […].

Hierna genoemd: […] of “Z”

3. De betrokken partijen zijn, de vennootschappen:

3.1. De Vennootschap A

- Ondernemingsnummer: […]

- Zetel: […]

- Rechtspersonenregister: […]

- Afsluiting boekjaar: […]

- Bestuurders: X en Z. Beiden zijn ook gedelegeerd bestuurder.

- Aandeelhouders (2.500 aandelen in totaal):

- X (1.250 aandelen = 50%)

- Z (1.250 aandelen = 50%)

3.2. een nieuw op te richten vastgoedvennootschap

II. B. Beschrijving van de voorgenomen verrichting(en)

4. Huidige context

X heeft 3 kinderen, waarvan één zoon en een schoonzoon actief zijn binnen Vennootschap A. Z heeft geen kinderen.

De activiteit van Vennootschap A betreft de verkoop, het onderhoud en het aanpassen op maat van tweedehands utilitaire voertuigen. Het bedrijf is gevestigd te […]. De eigendomsstructuur van de bedrijfssite is historisch gegroeid en is deels eigendom van de vennootschap zelf en deels van haar aandeelhouders (X en Z):

Een overzicht:

4.1. Perceel sectie D, nummer […] (zie foto op p. 2 van de aanvraag)

- Type onroerend goed: grond, deels bebouwd

- Eigendom:

- Grond

- Z: 50% in volle eigendom

- X & Y : 50% in volle eigendom

- Opstallen/constructies: 100% Vennootschap A (mondelinge toelating tot bouwen/opstalrecht sinds xx.xx.2006 m.b.t. deel van garage op de grond; schriftelijk bevestigd op xx.xx.2010 van 20 jaar t.e.m. xx.xx.2026)

- Grond

- Huidig gebruik: 100% gebruikt door Vennootschap A

4.2. Perceel sectie D, nummer […] (zie foto op p. 3 van de aanvraag)

- Type onroerend goed: grond, onbebouwd

- Eigendom:

- Z: 50% in volle eigendom

- X & Y : 50% in volle eigendom

- Huidig gebruik: 100% professioneel verhuurd aan Vennootschap A voor onbepaalde duur sinds xx.xx.2019; er zal op dit stuk grond een nieuwe toonzaal worden gerealiseerd (aanvang werken gepland in 2023)

4.3. Perceel sectie D, nummer […] (zie foto op p. 3 van de aanvraag)

- Type onroerend goed: grond, bebouwd

- Eigendom:

- Grond

- Z: 50% in blote eigendom

- X & Y : 50% in blote eigendom

- Vennootschap A : 100% in vruchtgebruik (tot xx.xx.2033)

- Opstallen/constructies: 100% Vennootschap A in volle eigendom (accessoir opstalrecht als opstalhouder)

- Grond

- Huidig gebruik: 100% gebruikt door Vennootschap A

4.4. Perceel sectie D, nummer […] (zie foto op p. 4 van de aanvraag)

- Type onroerend goed: grond, bebouwd

- Eigendom: 100% volle eigendom Vennootschap A

- Huidig gebruik: 100% gebruikt door Vennootschap A

E. Perceel sectie D, nummer […] (zie foto op p. 4 van de aanvraag)

- Type onroerend goed: grond, bebouwd

- Eigendom: 100% blote eigendom Z, levenslang VG bij […] (moeder)

- Huidig gebruik: hoofdzakelijk privé-woning van Z en zijn moeder […].

Deel gebruikt als parking door Vennootschap A, zonder specifiek juridisch statuut

Naast de hierboven beschreven bedrijfssite zijn X en Z gezamenlijk ook eigenaar van diverse andere onroerende goederen, o.a. de vroegere bedrijfssite. Hierop wordt niet verder ingegaan, aangezien deze geen voorwerp uitmaken van huidige aanvraag tot voorafgaande beslissing.

5. Omschrijving verrichtingen

5.1. Oprichting immovennootschap

X en Z wensen een aparte immovennootschap op te richten (rechtsvorm en voorlopige naam: Vennootschap B) die eigenaar zal worden van de bedrijfssite. Het betreft volgende hierboven vermelde percelen:

- Sectie D, nummer […]

- Sectie D, nummer […]

- Sectie D, nummer […]

- Sectie D, nummer […]

Het perceel D, nummer […] wordt buiten de vennootschap gelaten, aangezien het de privé-woning van Z (en zijn moeder) betreft.

Gelet op de geschetste huidige eigendomsstructuur van de bedrijfssite, zal de op te richten immovennootschap in drie stappen de eigendom van voormelde percelen verwerven:

- Door inbreng bij oprichting: volgende percelen grond, al dan niet bezwaard met een opstal- of vruchtgebruikrecht: de percelen sectie D, nummers […], […] en […]. De inbreng heeft geen betrekking op de eventuele gebouwen opgericht op deze gronden (opstallen), aangezien deze zakenrechtelijk niet aan X en Z toebehoren.

- Door afsplitsing vanuit Vennootschap A (deze vormen samen één gebouw):

- Grond + gebouwen sectie D, nummer […]

- Gebouwen en constructies (opstallen) opgericht op sectie D, nummer […]

- Door natrekking bij afloop vruchtgebruik (xx.xx.2033): de gebouwen (opstallen) opgericht op sectie D, nummer […]

5.2. Overdracht aandelen

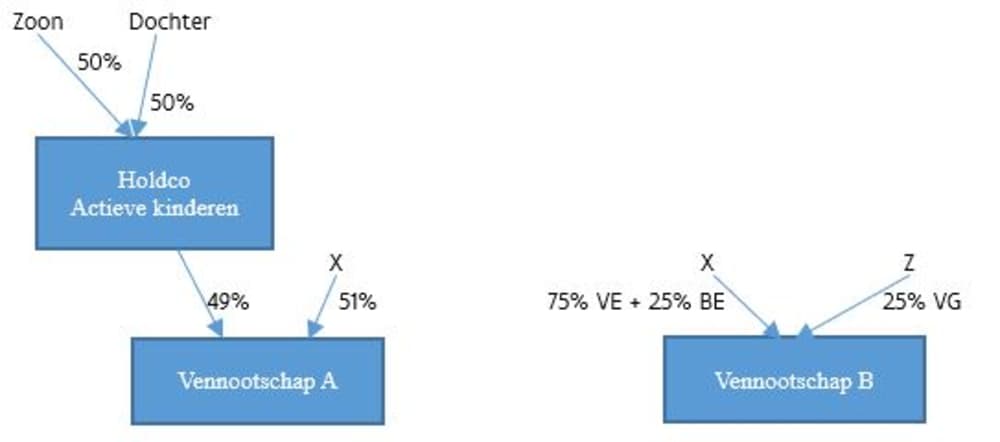

De structuur na oprichting van Vennootschap B en na afsplitsing van een deel van het vermogen van Vennootschap A naar Vennootschap B, zal er uitzien als volgt:

Er zullen nadien volgende aandelenoverdrachten plaatsvinden:

- Z zal zijn aandelen in Vennootschap A via verkoop als volgt overdragen:

- 49% aan een nieuw op te richten vennootschap, die zal worden opgericht door de binnen het bedrijf actieve (schoon)-kinderen van X;

- 1% aan X

- Z zal zijn aandelen in Vennootschap B via schenking (via Belgische notariële akte) overdragen aan X, voor de helft in volle eigendom en voor de helft in blote eigendom met voorbehoud van vruchtgebruik

De structuur na deze aandelenoverdrachten zal er als volgt:

5.3. Opeenvolgende verrichtingen

De voorgenomen verrichtingen volgen elkaar chronologisch als volgt op:

- Stap 1: inbreng gronden in nieuw op te richten immovennootschap Vennootschap B

- Stap 2: partiële afsplitsing van een deel van de (onroerende) activa van Vennootschap A naar de immovennootschap Vennootschap B

- Stap 3: Schenking aandelen immovennootschap Vennootschap B

- Stap 4: Verkoop aandelen Vennootschap A

- Stap 5: Verkrijging door natrekking (xx.xx.2033)

III. Motivering van de aanvraag

6. Zakelijke overwegingen/motivering

De zakelijke overwegingen in functie waarvan de voorgenomen verrichtingen zullen worden gesteld, kunnen gegroepeerd worden als volgt:

- Nader omtrent oprichting immovennootschap

- Nader omtrent schenking aandelen immovennootschap

- Nader omtrent volgorde van de verrichtingen

6.1. Nader omtrent oprichting immovennootschap

De immovennootschap wordt opgericht vanuit volgende overwegingen:

- Vereenvoudiging eigendomsstructuur: de huidige eigendomsstructuur van de bedrijfssite is te complex. De vereenvoudiging leidt tot een meer logische structuur. In functie van deze logica blijft de inbreng in de immovennootschap beperkt tot de onroerende goederen die samen de bedrijfssite vormen. De andere onroerende goederen waarvan X en Z (al dan niet gezamenlijk) eigenaar zijn, worden niet mee ingebracht. Het gaat bijvoorbeeld over ieders eigen woning, maar ook over de vroegere bedrijfssite (...).

- Centralisatie beheer: via de immovennootschap kan het beheer van de bedrijfssite gecentraliseerd worden. Aangezien de bedrijfssite exclusief wordt gebruikt door Vennootschap A, zal het bestuur van de immovennootschap in functie daarvan worden samengesteld. In een eerste fase zullen X en Z de bestuurders van de immovennootschap zijn. In een latere fase kunnen de actieve (schoon)kinderen van X een bestuursfunctie opnemen. Bijkomend voordeel is dat het bestuur niet hoeft overeen te stemmen met het aandeelhouderschap. Zo kunnen niet-actieve kinderen wel aandeelhouder worden, maar geen bestuurder.

De centralisatie van het beheer is des te pertinenter gelet op de investering in een nieuwe toonzaal.

- Financiering bouw nieuwe toonzaal: de immovennootschap is noodzakelijk voor het verkrijgen van de nodige bancaire financiering (a fortiori gelet op de leeftijd van X en Z) en in functie van de terugbetalingscapaciteit. De immovennootschap zal huurvergoedingen ontvangen die kunnen aangewend worden ter terugbetaling van een bancair krediet. In vergelijking met een investering in privénaam door X en Z, is de terugbetalingscapaciteit van de immovennootschap ongeveer twee maal zo groot (gelet op de belasting op huurinkomsten in de personenbelasting).

- Gelijkwaardige behandeling kinderen X/financiële haalbaarheid overname: door de creatie van een aparte immovennootschap kan het aandeelhouderschap van de operationele vennootschap (Vennootschap A) en de immovennootschap (Vennootschap B) apart georganiseerd worden. Niet-actieve kinderen kunnen aandeelhouder worden van de immovennootschap maar niet van de operationele vennootschap. Door de afsplitsing van onroerende activa vanuit Vennootschap A naar de immovennootschap, wordt de waarde van deze eerste bovendien beperkt. Dit drukt dan ook de verkoopwaarde en verlicht de overname van 49% van de aandelen van Vennootschap A.

- Vrijwaren tegen gedwongen uitonverdeeldheidtreding: wanneer de onroerende goederen in privénaam blijven en zouden overgaan door overlijden (b.v. van X en/of zijn echtgenote), kan elke erfgenaam de gedwongen uitonverdeeldheidtreding vorderen. Dit kan zelfs leiden tot de gedwongen verkoop van de onroerende goederen.

Gelet op bovenstaande overwegingen hebben zowel X als Z de wil om de onroerende goederen blijvend in vennootschap te brengen. Zij handelen overeenkomstig artikel 1.1. van het Wetboek van Vennootschappen en Verenigingen:

“Een vennootschap wordt opgericht bij een rechtshandeling door één of meer personen, vennoten genaamd, die een inbreng doen. Zij heeft een vermogen en stelt zich de uitoefening van één of meer welbepaalde activiteiten tot voorwerp. Een van haar doelen is aan haar vennoten een rechtstreeks of onrechtstreeks vermogensvoordeel uit te keren of te bezorgen.”

X en Z bevestigen dat het niet de bedoeling is om, op korte of middellange termijn, de ingebrachte onroerende goederen uit de nieuw op te richten vennootschap te halen in het voordeel van de aandeelhouders, de ingebrachte onroerende goederen te verkopen aan één van de aandeelhouders, of de aandelen van de nieuw op te richten immovennootschap te vervreemden aan derden (met uitzondering van eventuele overdracht aan de kinderen van X).

6.2. Nader omtrent schenking aandelen immovennootschap

Z handelt vanuit volgende overwegingen:

- Afwijking wettelijke devolutie: Z heeft geen kinderen noch een echtgenote. Zijn wettelijke erfgenaam zijn zijn moeder, zijn broer (X) en zijn twee zussen. Aangezien Z gedurende decennia samen met X vennootschap A heeft geleid, wenst hij dat de aandelen van de immovennootschap zonder vergoeding aan X toekomen. Zonder dat X dus enige vergoeding hoeft te betalen aan de andere wettelijke erfgenamen van Z.

Bovendien wenst Z dat de overdracht nu reeds plaatsvindt. Zo wordt vermeden dat een eventueel erfenisgeschil (b.v. met betwisting van een testament) na overlijden van Z de zaken zou compliceren.

- Faciliteren familiale overdracht: indien in een latere fase X 51% van de aandelen van Vennootschap A via schenking wenst over te dragen aan de actieve kinderen, dient een compensatoire schenking van ander vermogen aan de niet-actieve kinderen te worden voorzien. De aandelen van de immovennootschap, inclusief de uit schenking door Z ontvangen aandelen, kunnen aldus aangewend worden om een gelijkwaardige behandeling van de kinderen door X te bewerkstelligen. Door de schenking die X zal ontvangen, heeft hij dus een groter vermogen beschikbaar om een gelijkwaardige regeling uit te werken.

6.3. Nader omtrent volgorde verrichtingen

De voorgestelde volgorde van de verrichtingen dringt zich op om volgende redenen:

- De schenking (stap 3) betreft zowel aandelen verworven in gevolge inbreng als aandelen verworven in gevolge partiële splitsing.

- Het gewenste behoud van vruchtgebruik op aandelen is niet op gelijke wijze te bewerkstelligen in geval de verrichtingen zouden worden omgedraaid, in het bijzonder wanneer Z voorafgaandelijk aan de oprichting van de immovennootschap zijn onverdeeld aandeel in de in te brengen gronden zou schenken aan X. Zo stelt zich de vraag hoe Z in dat geval het vruchtgebruik zou kunnen verwerven van de bij oprichting van de immovennootschap uit te geven aandelen.

In het vennootschapsrecht wordt aanvaard dat aandelen in vruchtgebruik-blote eigendom kunnen worden uitgegeven n.a.v. de inbreng in vennootschap, wanneer persoon A het vruchtgebruik van een goed inbrengt en persoon B de blote eigendom. De splitsing BE/VG dient dus reeds te bestaan (b.v. in gevolge erfenis of eerdere schenking). In casu is de voorafgaandelijke creatie van de splitsing BE/VG tussen X/Z door schenking evenwel niet mogelijk, aangezien Z slechts over een beperkt zakelijk recht bezit op twee van de drie gronden die worden ingebracht:

- sectie D, nummer […]: het VG behoort tot xx.xx.2033 toe aan Vennootschap A

- sectie D, nummer […]: het opstalrecht behoort tot xx.xx.2026 toe aan Vennootschap A

Bovendien zou het omdraaien van de volgorde van de verrichtingen een nutteloze tussenstap creëren, aangezien het geenszins de bedoeling is om de begiftigde (X) eigenaar te maken van de onroerende goederen zelf. Dergelijke werkwijze zou in wezen geen enkele zin hebben.

- Doordat Z mede-oprichter is van de immovennootschap, zijn statutaire afspraken mogelijk ter bescherming van zijn bestuursmandaat en zeggenschap, vertrekkende van het gegeven dat hij na schenking 25% van de stemrechten zal uitoefenen (als vruchtgebruiker).

7. Besluit

Huidige aanvraag betreft stap 3 in een geheel van verrichtingen Aangezien de schenking door Z aan X aandelen van een vennootschap betreft, zijn de tarieven voor roerende schenking van toepassing (art. 2.8.4.1.1, §2, VCF). Indien het aandelen van een familiale vennootschap betreft als bedoeld in artikel 2.8.6.0.3. VCF, geldt een vrijstelling van schenkbelasting. Voorafgaand aan de schenking zullen X en Z een aanvraag indienen tot het verkrijgen van het attest bedoeld in artikel 3.21.0.0.1, § 1, VCF.

Gelet op hun talrijke overwegingen opgenomen onder punt 6, voormeld, zijn X en Z bovendien overtuigd dat het voorgenomen geheel van verrichtingen geen fiscaal misbruik uitmaakt als bedoeld in 3.17.0.0.2. VCF. Opdat van fiscaal misbruik sprake zou kunnen zijn, dient o.a. de keuze van de belastingplichtigen als wezenlijk doel het verkrijgen van een belastingvoordeel te beogen (het zogenaamde subjectief element). Dit is niet het geval. De voorgenomen verrichtingen gebeuren geenszins louter om fiscale motieven.

IV. Beslissing

Gelet op artikel 3.22.0.0.1 VCF komt het besluitvormingsorgaan tot de volgende voorafgaande beslissing:

8. Onder voorafgaande beslissing wordt verstaan de juridische handeling waarbij de bevoegde entiteit van de Vlaamse administratie overeenkomstig de bepalingen die van kracht zijn, vaststelt hoe de bepaling van de VCF wordt toegepast op een bijzondere situatie of verrichting, die op fiscaal vlak nog geen uitwerking heeft gehad. De Vlaamse Belastingdienst doet bijgevolg geen uitspraak over de rechtsgeldigheid van overeenkomsten op burgerlijk vlak.

9. Volgende artikelen uit de VCF wordt onderzocht:

- Artikel 2.8.4.1.1, §1 en §2, VCF dat luidt als volgt:

Ҥ1. De schenkbelasting voor de schenkingen van onroerende goederen wordt berekend volgens het tarief, vermeld in de onderstaande tabellen :

TABEL I

verkrijging in rechte lijn en tussen partners | |||

gedeelte van de schenking |

| ||

A | tarief, toepasselijk op het overeenstemmende gedeelte in kolom A, in % | totaalbedrag van de belasting over de voorgaan- de gedeelten, in euro | |

Vanaf | tot en met |

|

|

0,01 | 150.000 | 3 | - |

150.000,01 | 250.000 | 9 | 4500 |

250.000,01 | 450.000 | 18 | 13.500 |

450.000,01 | 27 | 49.500 | |

TABEL II

tarief tussen alle andere personen | |||

gedeelte van de schenking |

| ||

A schijf in euro | tarief, toepasselijk op het overeenstemmende gedeelte in kolom A, in % | totaalbedrag van de belasting over de voorgaan- de gedeelten, in euro | |

Vanaf | tot en met |

|

|

0,01 | 150.000 | 10 | - |

150.000,01 | 250.000 | 20 | 15.000 |

250.000,01 | 450.000 | 30 | 35.000 |

450.000,01 | 40 | 95.000 | |

§2 Het tarief van de schenkbelasting voor de schenkingen van roerende goederen bedraagt :

1° 3% voor een verkrijging in de rechte lijn en tussen partners;

2° 7% voor een verkrijging door alle andere personen.

Dat tarief is niet van toepassing op de schenkingen onder de levenden van roerende goederen die met legaten worden gelijkgesteld met toepassing van artikel 2.7.1.0.3, 3°.”;

- Art. 2.8.6.0.3 VCF, dat luidt als volgt:

Ҥ 1. In afwijking van artikel 2.8.4.1.1 wordt van de schenkbelasting vrijgesteld :

1° de schenking van de volle eigendom, de blote eigendom of het vruchtgebruik van de activa die door de schenker of zijn partner beroepsmatig zijn geïnvesteerd in een familiale onderneming. Die vrijstelling is niet van toepassing op de overdrachten van onroerende goederen die hoofdzakelijk tot bewoning worden aangewend of zijn bestemd;

2° de schenking van de volle eigendom, de blote eigendom of het vruchtgebruik van aandelen van een familiale vennootschap met zetel van werkelijke leiding in een van de staten van de Europese Economische Ruimte, op voorwaarde dat de aandelen van de vennootschap die op het ogenblik van de schenking onder de levenden in volle eigendom toebehoren aan de schenker en zijn familie, ten minste 50% van de stemrechten in die vennootschap vertegenwoordigen.

In afwijking van het eerste lid vertegenwoordigen de aandelen van de vennootschap die op het ogenblik van de schenking in volle eigendom toebehoren aan de schenker en zijn familie, minstens 30% van de stemrechten in die vennootschap, als hij en zijn familie aan een van de volgende voorwaarden voldoen:

1° samen met één andere aandeelhouder en zijn familie volle eigenaar zijn van de aandelen van de vennootschap die minstens 70% van de stemrechten in die vennootschap vertegenwoordigen;

2° samen met twee andere aandeelhouders en hun familie volle eigenaar zijn van de aandelen van de vennootschap die minstens 90% van de stemrechten in die vennootschap vertegenwoordigen.

Voor de toepassing van het tweede lid komen de aandelen die toebehoren aan rechtspersonen, niet in aanmerking om te worden samengeteld met de aandelen die toebehoren aan de schenker.

§ 2. Voor de toepassing van dit artikel en artikel 2.8.6.0.4 tot en met artikel 2.8.6.0.7 wordt verstaan onder:

…

2° familiale vennootschap : een vennootschap die de uitoefening van een nijverheids-, handels-, ambachts- of landbouwactiviteit, of van een vrij beroep tot voorwerp heeft en uitoefent.

Als de vennootschap aan het voorgaande niet beantwoordt, maar aandelen houdt die minstens 30 % van de stemrechten van één directe dochtervennootschap vertegenwoordigen die aan die voorwaarde beantwoordt en die haar zetel van werkelijke leiding heeft in een van de staten van de Europese Economische Ruimte, wordt ze ook beschouwd als een familiale vennootschap.

Vennootschappen die geen reële economische activiteit hebben, worden uitgesloten van de vrijstelling, vermeld in paragraaf 1. Een vennootschap wordt geacht geen reële economische activiteit te hebben als uit de balansposten van ofwel de goedgekeurde jaarrekening in geval van een vennootschap als vermeld in paragraaf 2, punt 2°, eerste lid, ofwel de goedgekeurde geconsolideerde jaarrekening in geval van een vennootschap als vermeld in paragraaf 2, punt 2°, tweede lid, van minstens een van de drie boekjaren die voorafgaan aan de datum van de authentieke akte van schenking, cumulatief blijkt dat:

a) de bezoldigingen, sociale lasten en pensioenen een percentage uitmaken dat gelijk is aan of lager is dan 1,50 % van de totale activa;

b) de terreinen en gebouwen meer dan 50 % uitmaken van het totale actief. De begiftigde kan het tegenbewijs daarvan leveren.

Voor de toepassing van de hiervoor vermelde omschrijving moet worden begrepen onder:

a) bezoldigingen, sociale lasten en pensioenen : de waarde, opgenomen onder de gelijknamige post van de resultatenrekening van de jaarrekening of onder een soortgelijke post van de geconsolideerde jaarrekening. Als een vennootschap geen jaarrekening volgens het standaardmodel naar Belgisch recht hoeft neer te leggen, is het de waarde die opgenomen is onder de post waaruit alle kosten blijken die naar hun aard als kosten kunnen worden beschouwd voor de tewerkstelling van personeel in dienstverband;

b) terreinen en gebouwen : de waarde, opgenomen onder de gelijknamige balanspost van de jaarrekening of van de geconsolideerde jaarrekening of onder een soortgelijke post van de jaarrekening of van de geconsolideerde jaarrekening. Als een vennootschap geen jaarrekening volgens het standaardmodel naar Belgisch recht hoeft neer te leggen, wordt een soortgelijke post bedoeld die opgenomen is onder de post materiële vaste activa;

c) totaal actief : de waarde, opgenomen onder de balanspost totaal van de activa van de jaarrekening of onder een soortgelijke post van de jaarrekening of van de geconsolideerde jaarrekening;

3° aandelen :

a) naargelang het geval:

1) als de familiale vennootschap een naamloze vennootschap, een Europese vennootschap of een Europese coöperatieve vennootschap is, dan wel een vennootschap met een andere rechtsvorm waarvoor het Belgische of buitenlandse recht dat haar beheerst, voorziet in een vergelijkbaar begrip: elk deelbewijs met stemrecht dat een deel van het kapitaal vertegenwoordigt;

2) als de familiale vennootschap een vennootschapsvorm heeft waarvoor het Belgische of buitenlandse recht dat de vennootschap beheerst, niet voorziet in het begrip kapitaal of een vergelijkbaar begrip: elk deelbewijs met stemrecht dat is uitgereikt als tegenprestatie voor een inbreng of naar aanleiding van de incorporatie van onbeschikbare reserves;

b) de certificaten van aandelen, uitgereikt door rechtspersonen met een zetel in een van de staten van de Europese Economische Ruimte, ter vertegenwoordiging van aandelen van familiale vennootschappen die aan de gestelde voorwaarden voldoen en waarvan de rechtspersoon de verplichting heeft om de dividenden en andere vermogensvoordelen onmiddellijk en uiterlijk binnen een maand door te storten aan de certificaathouder;

4° familie van de schenker of de aandeelhouder als vermeld in paragraaf 1, eerste lid, 2° :

a) de partner van de schenker of aandeelhouder, waarbij het begrip partner voor de aandeelhouder op een gelijkaardige wijze moet worden geïnterpreteerd als dat het geval is voor de schenker;

b) de verwanten in rechte lijn van de schenker of aandeelhouder, alsook hun partners, waarbij het begrip partner op een gelijkaardige wijze moet worden geïnterpreteerd als dat het geval is voor de schenker;

c) de zijverwanten van de schenker of aandeelhouder tot en met de tweede graad en hun partners, waarbij het begrip partner op een gelijkaardige wijze moet worden geïnterpreteerd als dat het geval is voor de schenker;

d) de kinderen van broers en zussen van de schenker of aandeelhouder.

§ 3. Als een vennootschap met toepassing van paragraaf 2, 2°, tweede lid, als een familiale vennootschap wordt beschouwd, wordt de vrijstelling beperkt tot de waarden van de aandelen van de vennootschap in de dochtervennootschappen die de uitoefening van een nijverheids-, handels-, ambachts- of landbouwactiviteit, of van een vrij beroep tot voorwerp hebben en die hun zetel van werkelijke leiding in een van de staten van de Europese Economische Ruimte hebben.”.

- Artikel 3.17.0.0.2 VCF dat luidt als volgt:

“Aan de bevoegde entiteit van de Vlaamse administratie kan niet worden tegengeworpen, de rechtshandeling noch het geheel van rechtshandelingen dat een zelfde verrichting tot stand brengt, wanneer die entiteit door vermoedens of door andere bewijsmiddelen, vermeld in artikel 3.17.0.0.1, en aan de hand van objectieve omstandigheden aantoont dat er sprake is van fiscaal misbruik.

Er is sprake van fiscaal misbruik wanneer de belastingplichtige door middel van de door hem gestelde rechtshandeling of het geheel van rechtshandelingen één van de volgende verrichtingen tot stand brengt :

1° hetzij een verrichting waarbij hij zichzelf in strijd met de doelstellingen van een bepaling van deze codex of de ter uitvoering daarvan genomen besluiten buiten het toepassingsgebied van die bepaling plaatst;

2° hetzij een verrichting waarbij aanspraak wordt gemaakt op een belastingvoordeel, voorzien door een bepaling van deze codex of de ter uitvoering daarvan genomen besluiten, en de toekenning van dit voordeel in strijd zou zijn met de doelstellingen van die bepaling en die in wezen het verkrijgen van dit voordeel tot doel heeft.

Het komt aan de belastingplichtige toe te bewijzen dat de keuze voor zijn rechtshandeling of het geheel van rechtshandelingen door andere motieven verantwoord is dan het ontwijken van de belasting. Als de belastingplichtige het tegenbewijs niet levert, dan wordt de verrichting aan een belastingheffing overeenkomstig het doel van deze codex onderworpen alsof het misbruik niet heeft plaatsgevonden.”.

10. Het is de aanvragers toegelaten de minst belaste weg te kiezen om hun doel te bereiken mits zij hierbij geen wetsbepalingen schenden en alle rechtsgevolgen van hun keuze aanvaarden.

De chronologische volgorde van de voorgenomen verrichtingen maakt geen fiscaal misbruik uit en schendt artikel 3.17.0.0.2 VCF niet gelet op de niet-fiscale motieven (onder meer vermeld in punt 6.3.) voorzover de onroerende goederen binnen korte termijn niet uit vennootschap B worden gebracht.

De inbreng van voormelde onroerende goederen (hetzij door inbreng, hetzij door partiële splitsing in de immovennootschap Vennootschap B komt niet alleen de continuïteit van de economische activiteit van Vennootschap A ten goede maar laat ook toe dat de opvolging wordt gegarandeerd door de actieve (schoon)kinderen zonder dat de niet-actieve kinderen worden benadeeld.

De schenking van de aandelen zal dus belast worden als een roerende schenking. Een herkwalificatie hoeft niet plaats te vinden bij gebrek aan fiscaal misbruik.

11. Om in aanmerking te komen voor de vrijstelling van de schenkbelasting moet aan de volgende voorwaarden voldaan zijn:

- er moet voldaan zijn aan de participatievoorwaarde zoals bepaald in artikel 2.8.6.0.3, § 1, 2°, VCF;

- de vennootschap moet de uitoefening van een nijverheids-, handels-, ambachts- of landbouwactiviteit, of van een vrij beroep tot doel hebben en uitoefenen, dan wel minstens 30% van de aandelen houden van minstens één directe dochtervennootschap die aan deze voorwaarde beantwoordt en die haar zetel van werkelijke leiding heeft in een van de lidstaten van de Europese Economische Ruimte zoals bepaald in artikel 2.8.6.0.3, §2, 1°, eerste en tweede lid, VCF;

- de vennootschap moet een reële economische activiteit hebben als bepaald in artikel 2.8.6.0.3, §2, 1°, derde lid, VCF.

Deze voorwaarden moeten cumulatief vervuld zijn om in aanmerking te komen voor de vrijstelling van de schenkbelasting.

11.1. Participatievoorwaarde:

Opdat de aandelen van een vennootschap onder de gunstmaatregel kunnen worden overgedragen, is het essentieel dat de vennootschap een familiaal karakter heeft. Een vennootschap heeft een dergelijk familiaal karakter, wanneer de schenker aandelen in volle eigendom bezit die ten minste 50 % van de stemrechten in die vennootschap vertegenwoordigen.

11.2. Activiteitsvoorwaarde en reële economische activiteit.

11.2.1. Een familiale vennootschap is een vennootschap die de uitoefening van een nijverheids-, handels-, ambachts- of landbouwactiviteit, of van een vrij beroep tot doel heeft en deze ook effectief uitoefent.

Een vennootschap heeft een nijverheids-, handels-, ambachts- of landbouwactiviteit, of oefent een vrij beroep uit, wanneer in eerste instantie uit de statuten van de vennootschap een dergelijk doel blijkt. Bovendien moet de economische activiteit ook effectief worden uitgeoefend zodat een louter passief optreden niet volstaat. Zo zal het louter beheer van roerende of onroerende goederen of het verkrijgen en aanhouden van aandelen of deelbewijzen niet aanvaard worden als een voormelde activiteit.

Het is niet voldoende dat enkel het maatschappelijk doel in de statuten een dergelijke activiteit bevat. De vennootschap moet de activiteit ook werkelijk uitoefenen, hetgeen zal dienen aangetoond te worden. Dit kan met alle middelen van recht, met uitzondering van de eed. Veelal zal uit de jaarrekening kunnen afgeleid worden of de vennootschap een dergelijke activiteit uitoefent (o.a. uit de posten 34, 40, 44, 60, 62 en 70 van de jaarrekening). Indien dit niet zo is, zullen bijkomende stukken dienen bijgebracht te worden (vb. facturen, cliëntenlisting, gegevens in de KBO...).

Aangezien het gaat over het onderzoek, de controle en het gebruik van bewijsmiddelen kan over de kwalificatie van de immovennootschap (vennootschap B) als familiale vennootschap geen voorafgaande beslissing worden genomen (art. 3.22.0.0.1, §3, tweede lid, c)).

11.2.2. De vennootschappen dewelke een nijverheids-, handels-, ambachts-, landbouwactiviteit hebben of een vrij beroep uitoefenen, kunnen volgens de VCF beschouwd worden als familiale vennootschappen. Familiale vennootschappen die echter geen reële economische activiteit hebben, zijnde de vennootschappen die cumulatief voldoen aan de twee in de VCF vermelde parameters, worden alsnog van het toepassingsgebied uitgesloten, ondanks het feit dat zij in eerste instantie wel een nijverheids-, handels-, ambachts-, landbouwactiviteit of een vrij beroep uitoefenden en er tevens voldaan was aan de participatievoorwaarde.

De parameters zullen gecontroleerd worden aan de hand van de jaarrekening van de vennootschap indien het een vennootschap betreft die gelegen is binnen de EER en zelf een nijverheids-, handels-, ambachts-, landbouwactiviteit heeft of een vrij beroep uitoefent.

In de eerste parameter worden de bezoldigingen, sociale lasten en pensioenen vergeleken met het totaal actief van de vennootschap. De post bezoldigingen, sociale lasten en pensioenen is de post 62 van de resultatenrekening van de jaarrekening of van de geconsolideerde jaarrekening. De post bezoldigingen, sociale lasten en pensioenen omvat enkel de kosten verbonden aan de natuurlijke personen die ingeschreven zijn in het personeelsregister of zijn ingeschreven als tijdelijk personeel (interimpersoneel, seizoenarbeiders). Er wordt derhalve geen rekening gehouden met uitkeringen en vergoedingen van bestuurders, zaakvoerders en werkende vennoten toegekend buiten enige arbeidsovereenkomst of personeelskosten die onder de post 61 werden geboekt.

In de tweede parameter worden de terreinen en gebouwen vergeleken met het totaal actief van de vennootschap. Onder “terreinen en gebouwen” wordt de waarde bedoeld die opgenomen is onder post 22, post 26 of soortgelijke post van de jaarrekening of van de geconsolideerde jaarrekening. Het betreft dus de terreinen en gebouwen geboekt als materiële vaste activa, ongeacht de post op de jaarrekening waar ze worden geboekt.

Er wordt rekening gehouden met de boekwaarde van deze terreinen en gebouwen, hetgeen logisch is gelet op het feit dat bij de totale activa ook rekening gehouden wordt met de boekwaarde.

Ook voor het totaal actief wordt gekeken naar de (geconsolideerde) jaarrekening, meer bepaald naar de waarde, opgenomen onder balanspost 20/58.

Bovenstaande geciteerde balansposten zijn maar van toepassing voor zover het standaardmodel van de Belgische jaarrekening wordt gevolgd. Indien dit niet het geval is, wordt de waarde bedoeld die vermeld is onder gelijkaardige balansposten. Concreet zal de controle van deze voorwaarde gebeuren aan de hand van de (geconsolideerde) jaarrekeningen die gepubliceerd zijn op het ogenblik dat de schenking plaatsvindt.

11.2.3. Indien blijkt dat aan bovenstaande parameters werd voldaan, weerhoudt niets de begiftigde ervan om het tegenbewijs te leveren.

In dat geval zal de begiftigde moeten bewijzen dat alle in de familiale vennootschap aanwezige onroerende goederen aangewend worden voor de economische activiteit van de vennootschap, en derhalve geen privaat patrimonium betreffen.

Wanneer een onroerend goed wordt verhuurd/verpacht aan derden (private of handelshuur), zal dit niet voldoende zijn om het tegenbewijs te leveren, ongeacht het aandeel of percentage dat dit verhuurde/verpachte onroerend goed vertegenwoordigt in de totaal aanwezige onroerende goederen. Verhuur van onroerende goederen kan uitzonderlijk wel in aanmerking komen als het bedrijfsgebouwen betreft die uitsluitend binnen de groepsstructuur worden gebruikt.

Aangezien het gaat over het onderzoek, de controle en het gebruik van bewijsmiddelen kan over het leveren van het tegenbewijs geen voorafgaande beslissing worden genomen (art. 3.22.0.0.1, §3, tweede lid, c, VCF).

12. Artikel 2.8.6.0.3 van de Vlaamse Codex Fiscaliteit bepaalt dat aan de voorwaarden voor het verkrijgen van de gunstmaatregel moet voldaan zijn op het ogenblik van de schenking. Het recht op de gunstmaatregel zal door de Vlaamse Belastingdienst dan ook op het ogenblik van de schenking beoordeeld worden.

13. Huidige voorafgaande beslissing vervangt het voorafgaand attest waarvan sprake in art. 3.21.0.0.1 VCF niet.

Voorafgaand aan de authentieke akte van schenking kan de belanghebbende een verzoek richten tot de Vlaamse Belastingdienst om een attest te bekomen waaruit blijkt dat op het moment van het verzoek en op basis van de gegevens, aangereikt door de verzoeker, al dan niet aan de voorwaarden, vermeld in artikel 2.8.6.0.3 VCF is voldaan.

Deze beslissing heeft alleen betrekking op registratiebelasting en doet geen uitspraak over andere belastingen.